Principales conclusiones

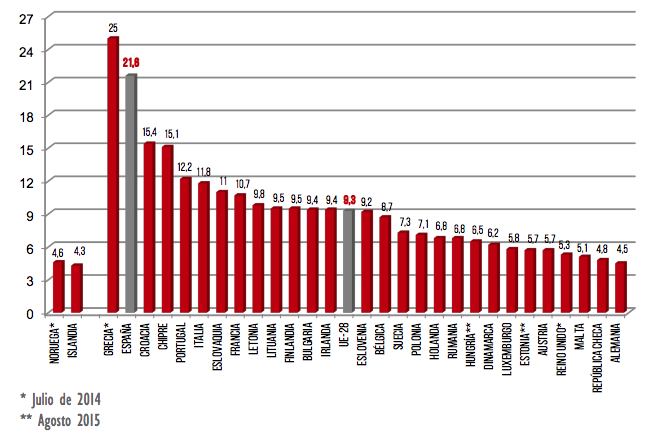

(i) España es, junto con Grecia, el país de la UE con la mayor tasa de paro

(ii) Tanto en Grecia como en España, las rentas medias pagan unos impuestos al trabajo superiores al resto de países de la UE-15.

(iii) Las cotizaciones a la Seguridad Social son el mayor impuesto al trabajo.

(iv) La cotización a cargo del empleador supone más del 50% del conjunto de impuestos al trabajo. Desde este punto de vista, España es el segundo país de Europa con la mayor opacidad fiscal.

(v) Debido a las cotizaciones a la Seguridad Social, la fiscalidad del trabajo es regresiva para determinados tramos de renta.

(vi) España es el segundo país con las cotizaciones más elevadas de Europa. Para beneficiarse del sistema público de pensiones, el trabajador español cotiza 6 puntos más a la Seguridad Social que la media de la UE-15. En conjunto, la Seguridad Social tiene un sobrecoste de 8 puntos porcentuales por encima de la media de la UE-15.

(vii) España es una excepción dentro de los países de la UE dado que es obligatorio pagar una cotización mínima a la Seguridad Social, mientras que lo común es tener una base mínima exenta.

Análisis

Con un 21,8 % de tasa de paro, España sigue siendo el segundo país de la Unión Europea con el mayor nivel de desempleo. Actualmente solo Grecia tiene un mercado laboral que funciona peor que el nuestro. Es más, Chipre y Croacia, en tercera y cuarta posición, nos siguen, pero con una diferencia abismal: su tasa de paro ronda el 15%, nivel que España aspira a alcanzar en el 2018, aunque las previsiones parecen en este momento demasiado optimistas.

Gráfico 1. Tasa de paro en la Unión Europea (Sept. 2015)

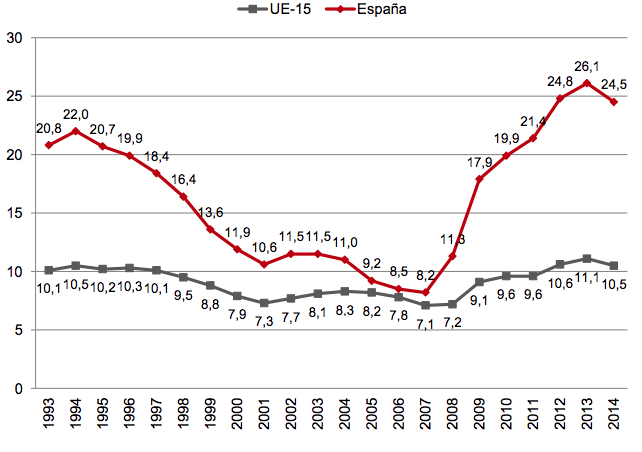

A simple vista, el desempleo parece ser consecuencia de la crisis, del ciclo económico o un problema de oferta de puestos de trabajo. No obstante, el paro no es un problema de ahora, de la crisis económica, sino que España siempre ha tenido una tasa de paro superior a la media europea.

Gráfico 2. Tasa de paro en España y UE-15

¿Por qué España siempre ha tenido una tasa de paro superior a la media europea?

Un informe de la Comisión Europea (Taxation Paper No 56., European Commission 2015) revela que en España los impuestos al trabajo son excesivos, especialmente las cotizaciones a la Seguridad Social. Por ello, el estudio recomienda aminorar los impuestos al trabajo y especialmente las cotizaciones a la Seguridad Social para reducir el paro y activar el consumo.

La fiscalidad del trabajo en España. ¿Impuestos excesivos?

Las rentas del trabajo en España están triplemente gravadas con el Impuesto sobre la Renta, la Seguridad Social pagada por el trabajador y la Seguridad Social pagada por el empresario. La mayoría de los países desarrollados aplican un Impuesto sobre la Renta progresivo, lo cual se traduce en que las personas con rentas más elevadas paguen un porcentaje más alto de impuestos y las personas con rentas más bajas paguen un porcentaje mucho más reducido.

No obstante, el Impuesto sobre la Renta y las cotizaciones a la Seguridad Social son una fuente importante de ingresos para el Estado. Por ello, en muchos países los trabajadores de clase media soportan un esfuerzo fiscal elevado. Aunque estos impuestos y en especial las cotizaciones a la Seguridad Social financian las pensiones y otros servicios, es importante conocer el coste de estos programas para el trabajador medio.

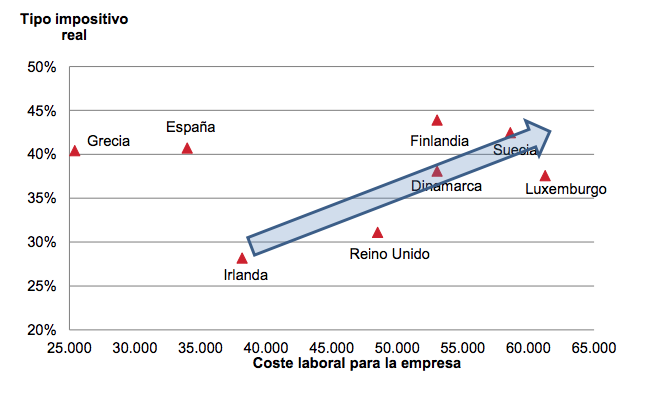

Según el último informe del Día de la Liberación Fiscal 2015, que analiza la fiscalidad del trabajo en España, el tipo impositivo aplicado en nuestro país es del 40,7% sobre una renta de 1.679 euros netos, parecido al que se aplica en países como Suecia o Finlandia. No obstante, cabe destacar una diferencia crucial: el sueldo medio de estos países es un 70% superior a la renta de un trabajador español.

Dinamarca, Luxemburgo, Noruega o Irlanda son otros países que, con niveles de renta media muy superiores a la española, gravan las rentas del trabajo a unos tipos impositivos mucho más reducidos que los nuestros: entre el 28% y el 38%, respectivamente. Por lo tanto, el esfuerzo fiscal del trabajador medio español es superior al del resto de trabajadores de Europa, haciendo que España, junto con Grecia, constituyan ejemplos aislados, fuera de la franja de progresividad delimitada por el resto de países europeos. De hecho, como se muestra en el Gráfico 1, la tasa de paro en España y Grecia también obtiene valores atípicos frente al resto de Europa.

Gráfico 3. La fiscalidad del trabajo en Europa (2015)

Regresividad

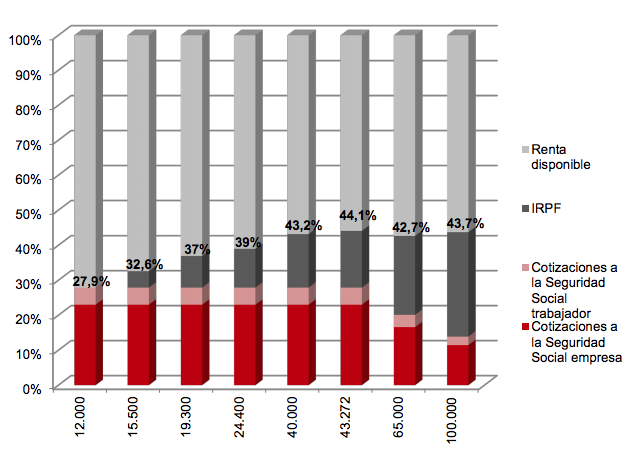

Para determinar el esfuerzo fiscal en función de la renta, se han analizado ocho niveles de ingresos. Para cada renta se ha calculado el coste laboral para la empresa y el tipo impositivo real teniendo en cuenta el Impuesto sobre la Renta y las cotizaciones a la Seguridad Social soportadas por el empresario y el trabajador.

Gráfico 4. Tipo impositivo real en función del nivel de renta

Como se puede observar, el tipo impositivo real refleja una gran progresividad en los primeros niveles de renta, subiendo desde el 27,9% para un trabajador que no llega a mil euros al mes hasta el 44,1% para un sueldo bruto anual de 43.000 euros. A partir de este nivel, el tipo impositivo real es regresivo: de modo que el tipo baja hasta el 42,69% para un sueldo bruto de 65.000 euros anuales, y vuelve a subir hasta 43,74% para un sueldo bruto de 100.000 euros.

El último informe de la OCDE, Taxing Wages 2015, también destaca que España es uno de los países con mayor progresividad en los tres primeros niveles de renta y una progresividad reducida para las rentas más elevadas.

Entender cómo funciona la progresividad/regresividad del sistema fiscal es clave para comprender la tasa de paro: un informe de la Comisión Europea (Taxation Paper No 56., European Commission 2015) que analiza el efecto del sistema tributario sobre el mercado laboral en España, Italia y Austria encuentra una relación positiva entre la menor progresividad de los impuestos al trabajo y niveles de desempleo más elevados.

Este comportamiento del tipo impositivo real se debe en gran medida al diseño de las cotizaciones a la Seguridad Social, que restan progresividad al Impuesto sobre la Renta. Además, las cotizaciones a la Seguridad Social en España no solo se caracterizan por una baja progresividad, sino que además son fuertemente regresivas: cuanto más cobras, menos cotizas.

Cotizaciones a la Seguridad Social

Las cotizaciones a la Seguridad Social cuentan con un tipo impositivo único en España. No se trata de un impuesto progresivo como el IRPF. Además, no se realizan deducciones en función del nivel de renta. Por ello, incluso para las rentas más bajas, el tipo que se aplica es el máximo, de 36,25%: 29,9% pagado por la empresa y 6,35% por el trabajador.

No obstante, las cotizaciones tienen un límite máximo: las rentas que sobrepasan los 3.606 euros mensuales brutos (43.272 euros brutos anuales) únicamente pagan hasta este nivel, de forma que ningún contribuyente puede cotizar más de 15.686 euros anuales a la Seguridad Social. En consecuencia, las rentas más elevadas se ven beneficiadas por este sistema, ya que aunque se sigue pagando el Impuesto sobre la Renta, en conjunto, el tipo impositivo real se reduce para determinados tramos de renta.

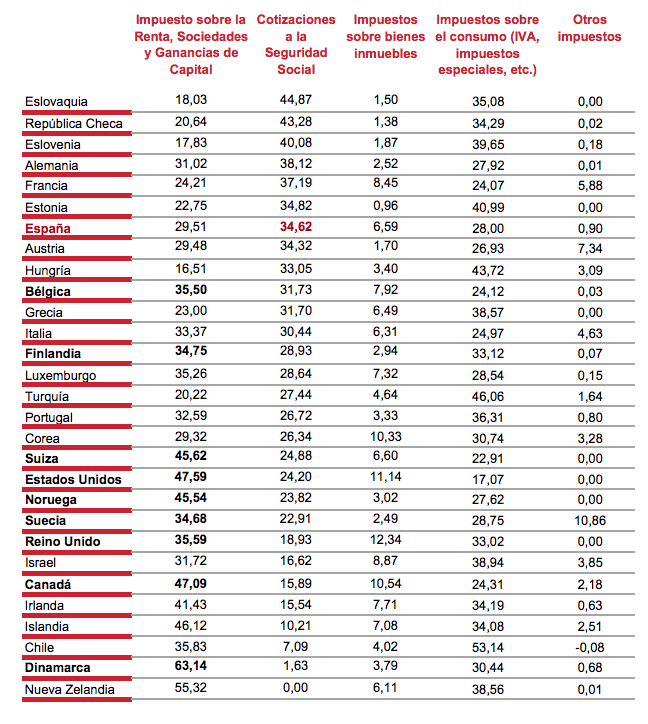

El Estado del Bienestar siempre ha defendido un mayor peso del Impuesto sobre la Renta en el mix fiscal debido a su carácter progresivo y a su alto poder redistributivo. No obstante, los datos muestran justo lo contrario: a veces es más común que el IVA o las cotizaciones a la Seguridad Social (impuestos no progresivos, incluso a veces regresivos) tengan más peso en el sistema fiscal que el Impuesto sobre la Renta. En España, la mayor parte de la recaudación total, el 35%, se obtiene vía cotizaciones a la Seguridad Social.

Pero no somos los únicos países de la OCDE donde la Seguridad Social tiene este peso en la recaudación del Estado: también se da en Francia, Alemania, Austria, República Checa, Eslovaquia y Eslovenia. Sin embargo, también existe un número elevado de países como Bélgica, Canadá, Dinamarca, Finlandia, Islandia, Irlanda, Italia, Luxemburgo, Noruega, Suecia, Suiza, Reino Unido, Estados Unidos, Portugal, Estonia, Hungría o Chile donde el Impuesto sobre la Renta o el IVA tienen mayor peso que las cotizaciones a la Seguridad Social.

Tabla 1 Recaudación tributaria por fuentes de ingresos (%) en los países de la OCDE (2013)

Opacidad

De los impuestos al trabajo, el IRPF es solo una parte de los impuestos soportados por la mano de obra. Como se ha visto, para determinar la cantidad exacta de impuestos que paga un trabajador es necesario sumar al IRPF las cotizaciones a la Seguridad Social. Aunque no parece un ejercicio difícil, es sin embargo un obstáculo para crear un sistema fiscal claro y transparente.

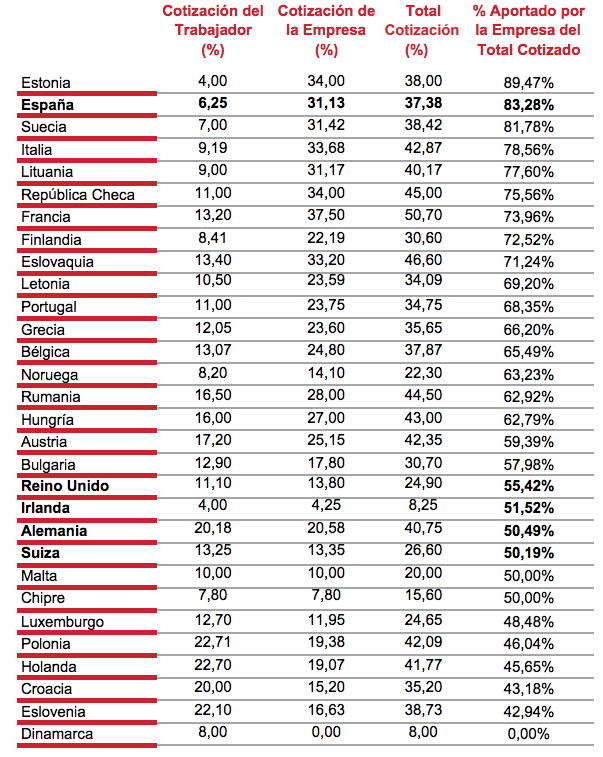

Tabla 2. El Peso de la Aportación Empresarial en las Cotizaciones a la Seguridad Social

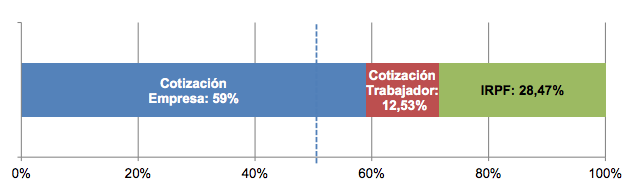

Pero lo que hace que el sistema fiscal sea realmente opaco son las cotizaciones a la Seguridad Social, que el empresario tiene que abonar y que no están incluidas en el sueldo bruto del trabajador. Es más, éstas cotizaciones representan más del 50% de los impuestos al trabajo que paga un trabajador de renta media.

Gráfico 5. Participación de cada impuesto en la carga fiscal

De este modo, el trabajador desconoce la cantidad exacta de impuestos que soporta, ya que parte de sus ingresos se disfrazan como un gravamen pagado por el empleador de los beneficios empresariales. Aunque las cotizaciones a la Seguridad Social son la principal fuente de ingresos del Estado Español, los contribuyentes no son conscientes de dicho peso porque la mayor parte de estas contribuciones recaen sobre las empresas.

En España, la aportación del empresario a la Seguridad Social se eleva al 83,28% del total de la cotización. Estonia es el único país de Europa que logra superar este porcentaje. En cambio, en países como Alemania, Reino Unido o Irlanda, las aportaciones se realizan a partes iguales, haciendo que el sistema sea mucho más transparente.

¿Quién paga las cotizaciones a la Seguridad Social?

La cotización del trabajador a la Seguridad Social se retiene directamente de su sueldo bruto. No obstante, la pregunta es ¿quién soporta la cotización que paga el empresario por encima del sueldo bruto del trabajador? La literatura económica no ha llegado a un consenso sobre el porcentaje exacto de la cotización empresarial a la Seguridad Social que recae sobre los trabajadores. No obstante, sí hay una aceptación clara de que todo o casi todo el peso lo soportan los trabajadores en forma de sueldos más reducidos, precios más elevados y mayor desempleo.

Al analizar las cotizaciones a la seguridad social en EEUU, Brittain encontró resultados “consistentes con la hipótesis de que el 100 por ciento del impuesto recae sobre la mano de obra.” Gruber analiza los resultados tras una “bajada de impuestos sobre la renta de los trabajadores chilenos” y estimó que “la incidencia de los impuestos recae sobre los salarios, sin efecto sobre el empleo”. Debido a que el mercado laboral es más rígido que el mercado de bienes y servicios, la carga fiscal no recae sobre los consumidores a través de precios más elevados de los bienes y servicios, y tampoco sobre el capital, a través de la reducción de beneficios, sino que la soportan los trabajadores a través de salarios más bajos.

No obstante, determinados grupos de trabajadores simplemente no podrán aceptar unos ingresos más bajos a causa de las cotizaciones a la Seguridad Social. Para ellos, el coste en cuanto a tiempo invertido y esfuerzo supera los beneficios económicos de tener un trabajo. Para este grupo, las cotizaciones a la Seguridad Social suponen la diferencia entre tener un trabajo y estar en el paro.

Las cotizaciones a la Seguridad Social son responsables de la diferencia entre el valor que genera el trabajador para la empresa y la remuneración que éste recibe. Este diferencial crea la percepción de que los empresarios obtienen mayores beneficios de lo que realmente consiguen y puede inducir a pensar que la rentabilidad no se debe a la eficiencia y el éxito de la empresa, sino que es fruto de que ésta paga mal a sus trabajadores.

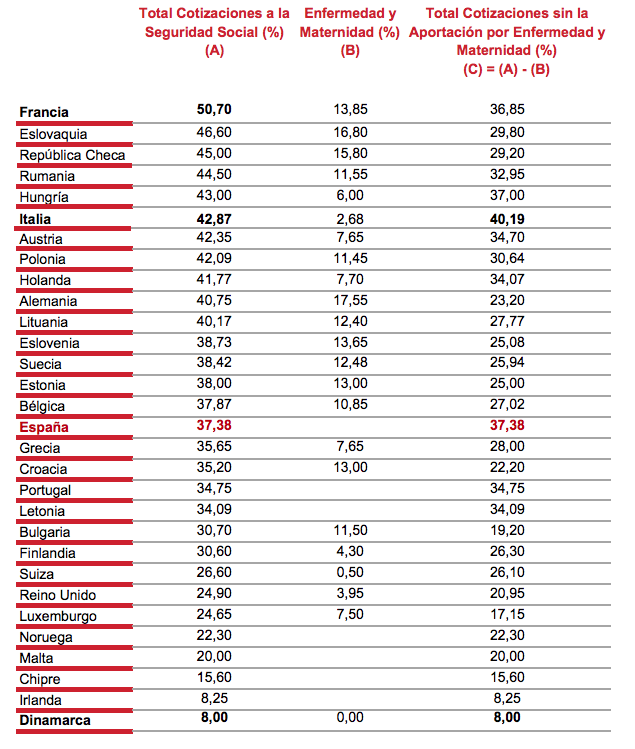

Si tenemos en consideración el conjunto de las cotizaciones a la Seguridad Social, España es el decimosexto país de la UE-28 con las cotizaciones más elevadas.

Esta posición parece ventajosa, pero no hay que olvidar que la mayoría de los países de la UE-28 incluyen en sus cotizaciones a la Seguridad Social una aportación importante para la enfermedad y la maternidad. No obstante, si descontamos las aportaciones que los demás países realizan por enfermedad y maternidad, España es el país con las mayores cotizaciones a la Seguridad Social de Europa (ver Tabla 3, columna C), únicamente por detrás de Italia.

Trece de los quince países que aparentemente pagan más a la Seguridad Social que lo que se paga es España lo hacen porque la sanidad pública se financia a través de la caja de la Seguridad Social; de ahí que las cotizaciones en estos países sean más elevadas. Los únicos países que financian su sanidad a través de impuestos, como pasa en España, y que cotizan ligeramente más que España a la Seguridad Social son Italia y Suecia, donde la sanidad pública es financiada a través de impuestos generales y locales (Los sistemas sanitarios de los países de la UE, 2013).

Tabla 3. Tipo de cotización a la Seguridad Social por enfermedad y maternidad y total cotizaciones

¿Cómo se financia la sanidad pública en España?

En 1986, se aprueba en España la Ley General de Sanidad que reconocía el derecho constitucional a la asistencia sanitaria gratuita a todos los ciudadanos y a los extranjeros residentes en España. No obstante, el derecho universal a la asistencia sanitaria pública se implementó de forma gradual para evitar un súbito crecimiento del gasto sanitario público. Además, la universalización de la asistencia sanitaria supuso también extenderla a la financiación para evitar “la asimetría de financiar con fuentes profesionales prestaciones de carácter asistencial” (Cabases, 1991).

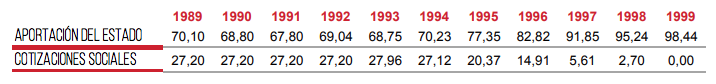

De allí, que la sanidad empieza a financiarse a través de los Presupuestos Generales del Estado. En 1989, solo el 27% de la financiación provenía de las Cotizaciones a la Seguridad Social. En 1991 se presenta el “Informe y Recomendaciones de la Comisión de Análisis y Evaluación del Sistema Nacional de Salud” (conocido como el informe Abril), que consideró que los Presupuestos Generales deben ser la principal fuente de financiación del sistema. Pero, a la vez, el informe recomendaba mantener el nivel de la aportación de las cotizaciones a la Seguridad Social para que los individuos sean conscientes del coste de los servicios públicos. No obstante, desde 1999, el Sistema Nacional de Salud se separa por completo de la Seguridad Social y pasa a financiarse vía impuestos directos e indirectos a través de las Comunidades Autónomas y de las transferencias del Estado a las Comunidades Autónomas.

Tabla 4. Fuentes de financiación de la asistencia sanitaria (%)

Jubilación

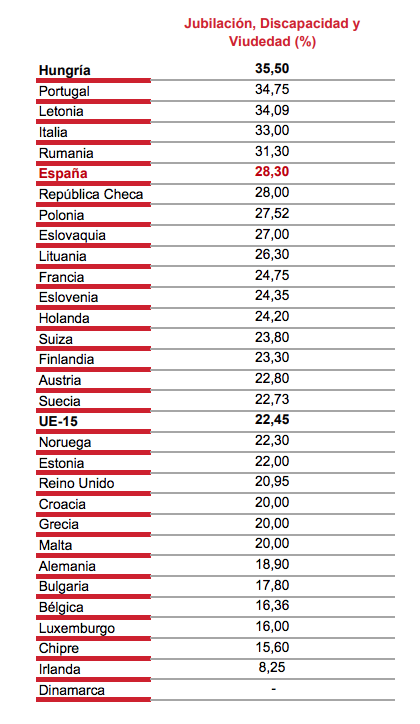

España es el sexto país de la Unión Europea con las cotizaciones por jubilación más altas, únicamente por detrás de Hungría, Portugal, Letonia, Italia y Rumania. Con 28,3 puntos de aportación a las pensiones contributivas, los españoles pagan 3,6 puntos más que en Francia, 5,6 más que en Suecia, 7,4 más que en el Reino Unido y 9,4 más que en Alemania. Es más, los países de la UE-15 pagan una media de 22,45 puntos porcentuales para la Jubilación, discapacidad y viudedad. Por lo tanto, la jubilación, discapacidad y viudedad tiene un sobrecoste para los españoles de 6 puntos porcentuales sobre la media de la UE-15.

Para una renta media de 24.400 euros brutos anuales, estos 6 puntos porcentuales de más se traducen en un coste extra de 119 euros al mes o 1.428 euros anuales. Si esta cantidad anual se depositara en una cuenta bancaria con un interés anual de 2%, a la edad de jubilación esta persona dispondría de un capital de 94.030 euros, por encima de la pensión pública a la que ya tuviera derecho.

En cambio, para una persona que cobra el salario mínimo de 750 euros al mes, el sobrecoste anual equivaldría a 531 euros o 44,27 euros al mes. De la misma forma, esa cantidad de dinero extra, si se ahorrara, se traduciría, a la edad de jubilación, en un capital de 34.965 euros.

Tabla 5. Tipo de cotización a la Seguridad Social por jubilación, discapacidad y viudedad

Desempleo

Otro concepto importante por el que se pagan cotizaciones a la Seguridad Social es el desempleo. Con 7,10 puntos porcentuales de cotización, España es el tercer país de Europa con las aportaciones por desempleo más elevadas, por detrás de Holanda y Dinamarca. Dado que la media de la UE-15 es de 4,78%, se puede decir que el sobrecoste del desempleo en España es de 2,3 puntos porcentuales.

Tabla 6. Tipo de cotización a la Seguridad Social por desempleo

Por lo tanto, en España estamos cotizando 8 puntos porcentuales por encima de la media de la UE -15 en aportaciones a programas de pensiones y desempleo. En España, como en otros países de la OCDE y de la UE, los trabajadores cotizan a la Seguridad Social en función del grupo al que pertenecen. Como norma general se pueden diferenciar dos categorías: trabajadores por cuenta ajena y trabajadores autónomos.

a) El coste de ser autónomo

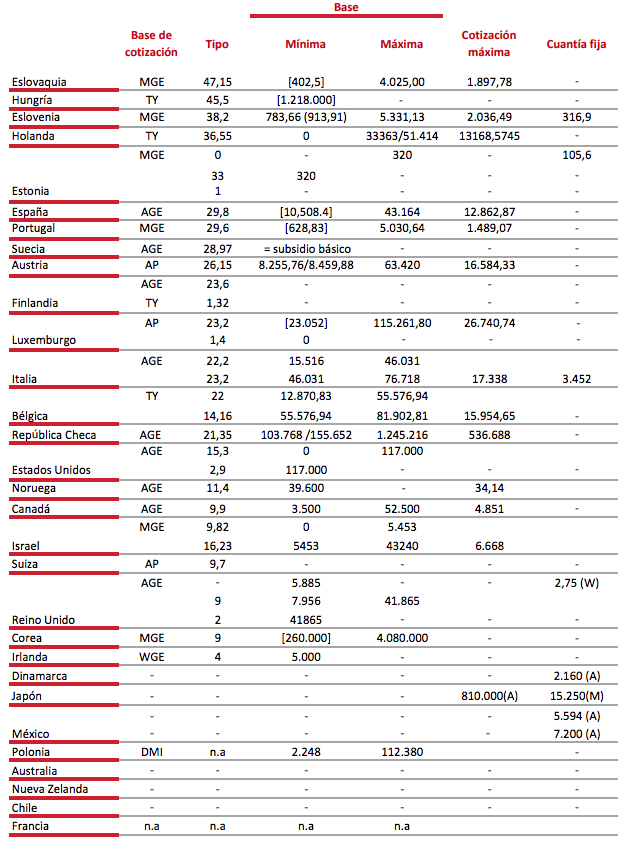

En España los autónomos cotizan casi al mismo nivel que los trabajadores por cuenta ajena. La cotización del autónomo a la Seguridad Social es un porcentaje fijo y no progresivo como en el caso del Impuesto sobre la Renta. España es el sexto país de la OCDE donde más cotizan los trabajadores autónomos: 29,8%, por detrás únicamente de Eslovaquia (47,15%), Hungría (45,5%), Eslovenia (38,2%), Holanda (36,5%) y Estonia (33%). No obstante, tanto en Eslovenia como en Estonia, existen unos ingresos mínimos que, si no se superan, hacen que el autónomo no pague cotizaciones a la Seguridad Social. El mínimo exento es algo común en muchos otros países, como Bélgica, Suecia, Canadá, Austria, República Checa, Irlanda, Italia, Noruega, Polonia y Reino Unido.

En el otro extremo se encuentran España, Eslovaquia, Hungría, Corea, Luxemburgo y Portugal, donde los trabajadores autónomos, ganen o no ganen dinero, están obligados a cotizar a la Seguridad Social por un sueldo mínimo. Un tercer modelo se aplica en países como Holanda, Finlandia, Estados Unidos y Suiza, donde no existe un mínimo exento, sino que se tributa desde la primera unidad ingresada. Sin embargo, este sistema permite mantener una proporcionalidad entre lo cotizado y lo ingresado y, a diferencia del modelo español, no crea una barrera de entrada para los autónomos con pocos ingresos.

Por ejemplo, en Finlandia con un tipo de cotización de 23,6%, un autónomo debería cotizar: (i) 11,8 euros por unos ingresos de 50 euros; (ii) 23,6 euros por 100 euros de ingresos; (iii) 118 euros por ingresos de 500 euros; (iv) 209 euros por ingresos de 884 euros. En cambio, en España un autónomo tiene que pagar 263,6 euros a la Seguridad Social independientemente de si ha cobrado 884 euros, 50 o nada.

Tabla 7. Cotizaciones a la Seguridad Social en los países de la OCDE. Trabajadores autónomos

Social Security Systems around the Globe, PWC (2014)

Nota: Hasta hace poco los autónomos alemanes no estaban obligados a cotizar a la a Seguridad Social. No obstante desde enero de 2009, todos los residentes alemanes están obligados a tener un seguro médico. Además, determinados grupos de trabajadores, como los pertenecientes a profesiones liberales, están obligados a contribuir a un plan de pensiones en función del sector al que pertenece su profesión.

b) Trabajadores por cuenta ajena

En el caso de los trabajadores por cuenta ajena, aparte de España, solo Turquía y Eslovaquia tienen la obligación de pagar una cotización mínima a la Seguridad Social independientemente del nivel de ingresos. En cambio, el resto de países de la OCDE pagan a la Seguridad Social una parte proporcional de sus ingresos o tienen un mínimo exento.

No obstante, merece la pena destacar el modelo del Reino Unido, donde también existen unos ingresos mínimos que están exentos de cotizar a la Seguridad Social: (i) Sobre las primeras 7.755 libras anuales no se pagan cotizaciones a la Seguridad Social; (ii) partir de este nivel, la cotización a la Seguridad Social por parte de la empresa es del 13,8% sin ningún límite superior; (iii) entre 7.755 y 41.450 libras anuales, la cotización del trabajador es del 12%; (iv) superado el límite de 41.450 libras, la cotización del trabajador baja al 2%, sin tope máximo.

Conclusiones y Recomendaciones

España es, junto con Grecia, el país de la UE con la mayor tasa de paro. No obstante, el desempleo en nuestro país siempre ha sido superior a la media europea. Un informe de la Comisión Europea señala como posible causa de la tasa de paro unos impuestos al trabajo elevados y una reducida progresividad.

Al analizar la fiscalidad del trabajo, el estudio revela que el esfuerzo fiscal del trabajador medio español es superior al del resto de trabajadores de Europa, haciendo que España, junto con Grecia, constituyan ejemplos aislados, fuera de la franja de progresividad delimitada por el resto de países europeos. Además, debido a las cotizaciones a la Seguridad Social, la fiscalidad del trabajo es regresiva para determinados tramos de renta. Aunque las cotizaciones a la Seguridad Social son el mayor impuesto al trabajo, los asalariados desconocen su peso en la fiscalidad, ya que la gran parte de estas cotizaciones están a cargo del empleador. Desde este punto de vista, España es el segundo país de Europa con la mayor opacidad fiscal. Nuestro país también se caracteriza por tener unas cotizaciones a la Seguridad Social que están 8 puntos por encima de la media de la UE-15, debido al sobrecoste de las pensiones y del desempleo. Además España es una excepción dentro de los países de la UE, ya que es obligatorio pagar una cotización mínima a la Seguridad Social, independientemente de si se tienen ingresos o no. En cambio, otros países han apostado por aplicar una política totalmente opuesta, estableciendo unas bases mínimas, exentas de pagar cotizaciones a la Seguridad Social. La literatura económica coincide en que el peso de la cotización empresarial a la Seguridad Social lo soportan los trabajadores en forma de sueldos más reducidos y mayor desempleo. Además, como el tipo de cotización a la Seguridad Social es el mismo incluso para las rentas más bajas, este hecho ayuda a dejar fuera del mercado laboral a los trabajadores menos cualificados o con baja productividad. Por ello, para mejorar el funcionamiento del mercado laboral, reducir el desempleo y aumentar la participación en el mercado laboral de los trabajadores menos cualificados son necesarias las siguientes reformas:

(i) Incluir la cotización empresarial a la Seguridad Social en el sueldo bruto del trabajador, mejorando la transparencia del sistema fiscal.

(ii) Introducir una base mínima exenta en las cotizaciones a la Seguridad Social, tal como ocurre con el Impuesto sobre la Renta y, por lo tanto, eliminar la cotización mínima.

(iii) Reducir las cotizaciones a la Seguridad Social en 8 puntos porcentuales hasta igualarlas con las de la UE-15. De este modo se aumenta la renta disponible, dando al trabajador mayor libertad de elección, pudiendo utilizar esa renta extra para completar su pensión pública.

Bibliografía

Berechet C. (2015), ‘Día de la Liberación Fiscal 2015’, Civismo

Brittain, J. A.(1972), ‘The Incidence of Social Security Payroll Taxes’, American Economic Review

Cabasés, J. M. (1991), ‘Reforma sanitaria, financiación y política de salud’. Economistas, diciembre/ enero, 52 European Commission (2015), ‘Study on the effects and incidence of labour taxation’, Taxation Paper No 56.

Gruber, J.(1997), ‘The Incidence of Payroll Taxation: Evidence from Chile’, Journal of Labour Economics, p. 15.

Ministerio de Sanidad (2013), ‘Los Sistemas Sanitarios en los Países de la UE: características e indicadores de salud, 2013’, Servicios Sociales e Igualdad

Molina Garrido Mª C. (2004), ’Análisis del Proceso de Descentralización de la Asistencia Sanitaria a las Comunidades Autónomas de Régimen Común: Implicaciones del Nuevo Modelo de Financiación Autonómica’, Instituto de Estudios Fiscales

OECD (2015), ‘Taxing wages 2015’, OECD Publishing.

PWC (2014), ‘Social Security Systems around the Globe’

Social Security Administration (2014), ‘Social Security Programs Throughout the World: Europe, 2014’ SSA Publication No. 13-11801, Office of Research, Evaluation, and Statistics