¿Cuánto tiempo trabajas para el Estado?

El 10 de mayo se celebra en España el Día de la Liberación Fiscal. Dicho de otra forma, los trabajadores españoles necesitan 130 días para cumplir con sus obligaciones tributarias. El Tax Freedom Day, como se conoce en el mundo anglosajón, es la fecha en la que los ciudadanos habrían generado suficientes ingresos como para pagar todos los impuestos. A partir de entonces es cuando empezamos a generar dinero para nosotros mismos.

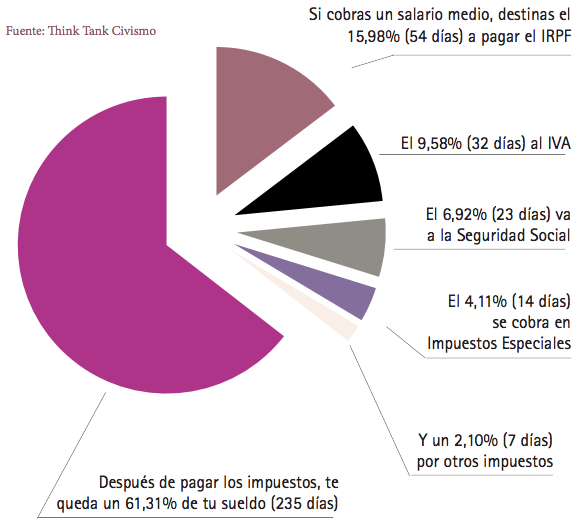

El Día de la Liberación Fiscal traduce la presión fiscal en el número de días que necesitan los trabajadores para pagar sus impuestos directos e indirectos, así como las cotizaciones a la Seguridad Social. Un trabajador español que gane el sueldo medio (24.400 euros brutos al año) estaría destinando 54 días a pagar el IRPF, 32 al IVA, 23 a la parte de la Seguridad Social que sale del salario bruto del empleado, 14 a los impuestos especiales y 7 a otros impuestos. En total, destinaría 130 días de su trabajo (o 8.667 €) a pagar a la Administración.

Opacidad Fiscal

Además, su empresa cotizaría a la Seguridad Social por él un extra de 29,9% de su sueldo bruto (7.296 €). Esto significa que, si el dinero que paga la empresa por cada trabajador estuviera incluido como parte del sueldo bruto, el empleado percibiría un salario anual de 31.696 €. Si estas cotizaciones se suman a la carga fiscal del trabajador, el día de la Liberación Fiscal se retrasaría hasta el 3 de julio.

El Día de la Liberación Fiscal se retrasa 6 días en 2013

Las subidas de impuestos implementadas en el último año suponen seis días más de trabajo al asalariado medio: 367 euros por la última subida de IVA de septiembre de 2012 y 43 euros por la subida de impuestos municipales o autonómicas.

Los últimos 3 años nos han traído 750 euros más en impuestos

Las últimas subidas de impuestos habrían costado once días de trabajo en total y supondrían un coste de 750 euros por empleado: 125 euros atribuibles a las subidas del IRPF (estatal y autonómico), 192 euros que se pueden achacar a la subida del IVA de 2010, 370 a la subida de IVA de 2012 y 62 euros a otros impuestos como el IBI o los impuestos especiales, etc.

Gráfica 1. ¿Cómo pagas tus impuestos?

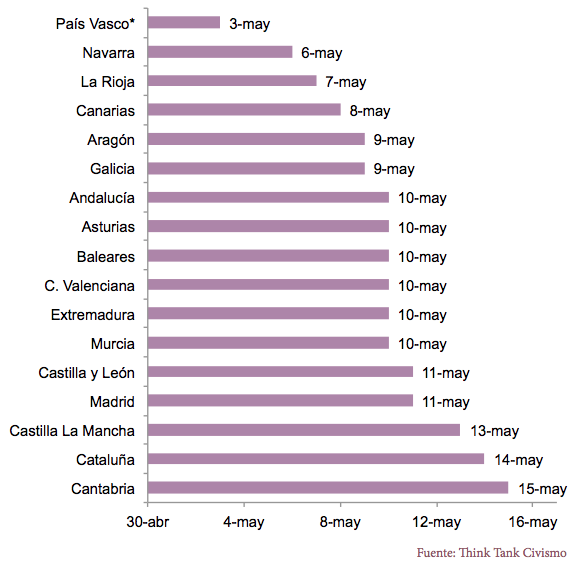

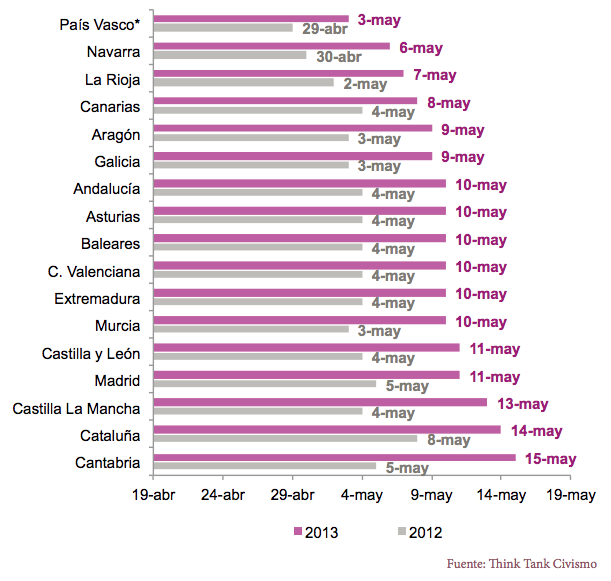

Día de la Liberación Fiscal por CC.AA.

Las últimas subidas de impuestos autonómicos y municipales, están agrandando las diferencias fiscales entre las CCAA. Actualmente, hay una horquilla de hasta 12 días entre el País Vasco (la CCAA con menor presión fiscal) y Cantabria (la de mayor presión fiscal).

Para un ciudadano medio español, vivir en Cantabria costaría 12 días más de trabajo al año y 782 euros extra que hacerlo en el País Vasco. Esto se debe a que, en Cantabria, el Impuesto sobre Bienes Inmuebles está muy por encima de la media. Además, esta comunidad ha optado por aplicar el recargo autonómico máximo permitido sobre la venta de combustibles; esto se traduce en unos 80 euros de más que los Cántabros tienen que desembolsar anualmente para llenar el depósito de sus coches. En cambio, en el País Vasco, el día de la Liberación Fiscal llega 7 días antes que la media nacional. Esta diferencia se debe exclusivamente al impuesto sobre la renta, de modo que los vascos se ahorran 442 € en el IRPF, gracias a su régimen foral.

En Navarra, como en el País Vasco, el Día de la Liberación Fiscal llega a principios de mayo, 4 días antes que la media nacional. En el caso de Navarra, esta diferencia se debe tanto al impuesto sobre la renta (en Navarra se pagan 192€ menos que la media nacional en el IRPF), como a una menor carga fiscal municipal a través de impuestos como el IBI. En vez de tomar el salario medio de cada región para el cálculo, se ha utilizado el patrón nacional con el objeto de crear una guía para el ciudadano: a qué provincia le conviene más acudir a trabajar en igualdad de condiciones. Esto debería servir también para estimular la competencia fiscal entre las Comunidades Autónomas, de manera que ofrezcan un trato más favorable al contribuyente incluso en aquellos tributos que tienen menos “coste electoral”. Una razón para calcular las diferencias regionales a igualdad de salario es evitar dar la sensación de que en las regiones más ricas (donde los contribuyentes pagan más porque cobran más) se cobran unos tipos impositivos mayores. Así, la comparación resulta en igualdad de condiciones.

Para calcular el día de la Liberación Fiscal en 2013, se ha utilizado el mismo salario que en 2012 para que los resultados sean comparables.

Gráfica 2. Día de la Liberación Fiscal por Comunidades Autónomas

Singularidades

Andalucía

En el último año, ha aumentado los tipos impositivos para las rentas medias cuya base liquidable supera los 60.000€ del 21,5% al 23,5% y para las rentas de más de 100.000 hasta el 25,5%. Así, el tipo máximo de gravamen aplicable en Andalucía (el tramo estatal más el autonómico) alcanza el 56%.

Mantiene la aplicación del céntimo sanitario a la venta de combustibles en 2,4 céntimos por litro.

Recupera el impuesto sobre el patrimonio con tipos impositivos que van desde 0,24% al 3,03%.

Aragón

Es de las pocas CCAA que mantiene el tipo máximo del IRPF autonómico en el 21,5%, determinando que el tipo de gravamen máximo a la renta se situé en el 52%.

Sigue sin aplicar el céntimo sanitario a la venta de combustibles.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Asturias

Aumenta un punto el IRPF para las rentas que superan 70.000 euros hasta el 22,5%, otro para las que superan 90.000 hasta el 25% y medio punto hasta el 25,5% para las de más de 175.000 euros. Tipo máximo de gravamen: 56%.

Aumenta las deducciones autonómicas para las familias numerosas.

Sube el impuesto sobre la venta minorista de hidrocarburos hasta 4,8 céntimos por litro.

Recupera el impuesto del patrimonio con tipos impositivos del 0,22% al 3%.

Baleares

Es una de las CCAA que mantiene el tipo máximo del IRPF autonómico en el 21,5%, de modo que el gravamen más alto a la renta se situé en el 52%.

También se apunta al céntimo sanitario aplicando el tipo máximo permitido: 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando tipos impositivos que van del 0,2% al 2,5% pero incrementando ligeramente los límites de la base liquidable frente a la tarifa estatal.

Comunidad Valenciana

Mantiene sin cambios el tipo máximo del IRPF autonómico que se sitia en el 23,5%, de modo que el gravamen más alto sobre la renta se situé en el 54%.

Sigue aplicando el céntimo sanitario con el recargo máximo de 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Canarias

Aumenta en más de un punto el IRPF para las rentas medias cuya base liquidable supere los 53.407 euros hasta el 22,58%. De este modo el tipo máximo de gravamen se sitúa en el 53,08%.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Cantabria

No trae novedades en el campo del impuesto sobre la renta. El tipo autonómico se sitúa en el 24,5%, lo cual se traduce en un gravamen máximo sobre la renta de 55%.

Aplica el céntimo sanitario con el recargo máximo de 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Castilla-La Mancha

Es una de las CCAA que mantiene el tipo máximo del IRPF autonómico en el 21,5%, de modo que el gravamen más alto se situé en el 52%.

Aumenta la aplicación del céntimo sanitario hasta el máximo de 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Castilla y León

Es una de las CCAA que mantiene el tipo máximo del IRPF autonómico en el 21,5%, de modo que el gravamen más alto se situé en el 52%.

Sigue aplicando el céntimo sanitario con el recargo máximo de 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Cataluña

Mantiene los tipos impositivos sobre la renta, cuyo nivel máximo alcanza el 25,5%, de modo que el gravamen conjunto estatal y autonómico llega al 56%.

Aplica el céntimo sanitario de 2,4 céntimos por litro.

Recupera el impuesto sobre el patrimonio con unos tipos impositivos que van del 0,21% al 2,75%. No obstante, el mínimo exento en Cataluña es de 500.000 euros, frente a los 700.000 euros que suele ser la norma para las demás CCAA.

Extremadura

Mantiene los tipos impositivos sobre la renta, cuyo nivel máximo alcanza el 24,5%, de modo que el gravamen conjunto estatal y autonómico llega al 55%.

Se apunta también al céntimo sanitario aplicando el tipo máximo permitido: 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando una tarifa que va del 0,3% al 3,75%.

Galicia

Es una de las CCAA que mantiene el tipo máximo del IRPF autonómico en el 21,5%, de modo que gravamen conjunto estatal y autonómico llega al 52%.

Aplica el céntimo sanitario hasta un máximo de 2,4 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

La Rioja

La CCAA mantiene el gravamen del IRPF entre el 11,6% y el 21,4%, de modo que el gravamen del conjunto autonómico y estatal se sitúa en el 51,9%.

Sigue sin aplicar el céntimo sanitario a la venta de combustibles.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Madrid

Madrid mantiene los tipos de gravamen del IRPF entre el 11,6% y el 21,4%, determinando que el tipo máximo de aplicable sobre la renta se situé en el 51,9%.

Mantiene la aplicación del céntimo sanitario a la venta de combustibles pero con el recargo más bajo de todas las CCAA: 1,7 céntimos por litro.

Es la única comunidad autónoma que mantiene la bonificación del 100% en el impuesto sobre el patrimonio. Por lo tanto, los madrileños son los únicos que se salvan de pagar el impuesto.

Murcia

Mantiene los tipos impositivos sobre la renta, cuyo nivel máximo alcanza el 23,5%, de modo que el gravamen conjunto estatal y autonómico llega al 54%.

También se apunta al céntimo sanitario aplicando el tipo máximo permitido: 4,8 céntimos por litro.

Recupera el impuesto sobre el patrimonio aplicando la tarifa estatal cuyos tipos impositivos van del 0,2% al 2,5%.

Navarra

Sube las tarifas del IRPF para las bases liquidables que superan 88.000 euros en 0,5 puntos y hasta 3 puntos para las rentas de más de 300.000. El tipo máximo de gravamen alcanza ya el 52%.

Aplica el céntimo sanitario de 2,4 céntimos por litro.

Recupera el impuesto sobre el patrimonio: tipos que van del 0,2% al 2,5%. No obstante, aplica un límite exento de 311.023 euros, por debajo de los 700.000 euros de las demás CCAA y con una exención de la vivienda habitual de 250.000 euros, por debajo de los 300.000 euros que se aplican en el resto de las CCAA.

País Vasco

La Diputación de Guipúzcoa ha deflactado las tarifas del IRPF de modo que las personas cuyas rentas hayan subido ligeramente no pasen a un tramo impositivo superior. El gravamen máximo se sitúa en el 49%.

Álava y Vizcaya también han deflactado la tarifa del IRPF. El gravamen máximo se sitúa en el 45%.

Las tres aumentan los mínimos personales y familiares, beneficiando al contribuyente. En cambio, limitan las aportaciones a los planes de pensiones privados: 5.000 euros en Guipúzcoa y 6.000 euros en Álava y Vizcaya.

El País Vasco ha optado por no aplicar el céntimo sanitario a la venta de combustibles.

Guipúzcoa recupera el impuesto sobre el patrimonio (Impuesto sobre la Riqueza y las Grandes Fortunas) con unos tipos impositivos que van del 0,25 al 1%. Pero grava los bienes y derechos afectos a actividades económicas y participaciones en determinadas entidades, hasta ahora exentos. Mínimo exento: 700.000 euros y 300.000 euros para la vivienda habitual.

Álava y Vizcaya gravan el patrimonio a tipos que van del 0,2% al 2% y 2,5% respectivamente y además mejoran el mínimo exento hasta los 800.000 euros y 400.000 euros para la vivienda habitual.

Evolución del Día de la Liberación Fiscal 2012-2013

En el último año el día de la Liberación Fiscal se ha retrasado entre 4 y 10 días. Los vascos son los que menos han sufrido las últimas subidas de impuestos, mientras que los cántabros tendrán que trabajar hasta 10 días más en el 2013 para pagar los impuestos.

Aparte de la subida del IVA, los cántabros se han visto afectados por la subida del impuesto municipal sobre Bienes Inmuebles (IBI) en Santander, así como por la aplicación del céntimo sanitario a la venta de combustibles. Los castellano–manchegos, también tienen que trabajar 9 días más por la subida del IVA y por la aplicación del recargo impositivo sobre la venta de combustibles.

En Castilla-León y Murcia, el 2013 trae 7 días más de trabajo para pagar la subida del IVA, la subida del coste de los carburantes y la subida del IBI. ¿Cómo consigue entonces el País Vasco una subida de la presión fiscal de tan sólo cuatro días, por debajo de los seis de la media nacional? La respuesta es que, a pesar de la crisis, las diputaciones han optado por deflactar las tarifas del IRPF y han decidido no aplicar el recargo autonómico opcional sobre los combustibles. Así, han conseguido contrarrestar parte de la última subida del IVA.

Gráfica 3. Evolución del Día de la Liberación Fiscal 2012-2013

Presión fiscal y nivel de renta

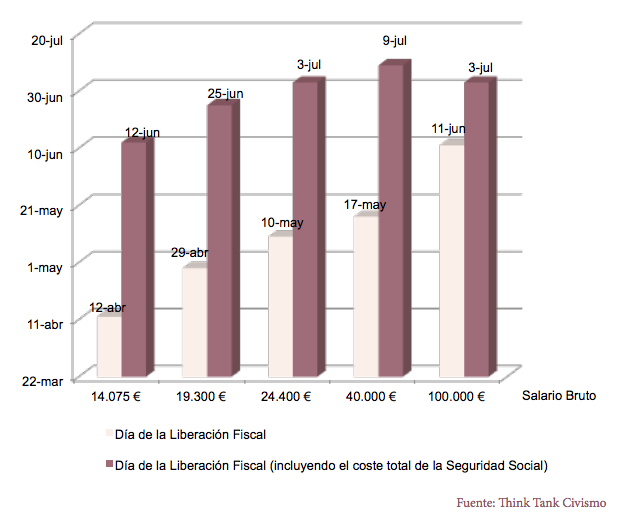

Para analizar el esfuerzo fiscal en función de la renta, se han tenido en cuenta cinco supuestos: (i) una persona que gana 14.000 euros; (ii) otra que gana 19.000; (iii) una renta media de 24.400; (iv) un sueldo de 40.000; y (v) otro de 100.000 con distintas situaciones personales y hábitos de consumo.

Como se puede observar en el gráfico, el esfuerzo fiscal crece con el salario bruto: desde el 12 de abril para una renta de 14.000 euros hasta el 11 de junio para una renta de 100.000 euros; más de dos meses de diferencia entre un mileurista y un trabajador acomodado. No obstante, si se suman las cotizaciones a la Seguridad Social pagadas por la empresa, las diferencias de esfuerzo fiscal entre las rentas se reducen a 27 días. Es más, a partir de un cierto nivel de renta, como las cotizaciones a la Seguridad Social tienen un tope máximo, el esfuerzo fiscal de los trabajadores se reduce del 9 de julio, en el caso de una persona que gana 40.000, al 3 de julio para una persona con un sueldo bruto de 100.000. La explicación de este comportamiento se detalla en el siguiente apartado que trata la fiscalidad del trabajo.

Gráfica 4. Día de la Liberación Fiscal en función del nivel de renta

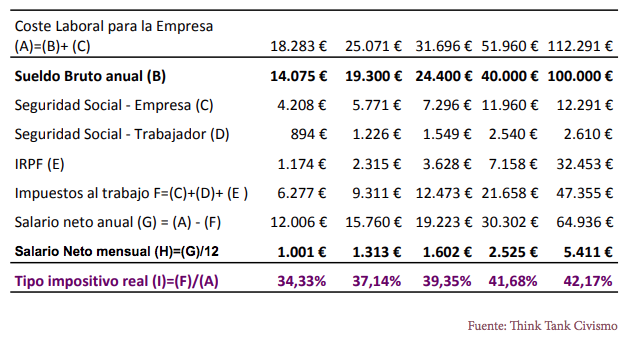

La fiscalidad del trabajo

Las rentas del trabajo en España están triplemente gravadas a través del impuesto sobre la renta, la Seguridad Social pagada por el trabajador y la pagada por el empresario. La Seguridad Social, es un tributo que el Estado intenta disfrazar u ocultar al contribuyente ya que no aparece en su totalidad en la nómina.

Pasa a formar una parte oculta de nuestras nóminas, las cotizaciones soportadas por el empresario que multiplican por cinco las retenciones que se realizan directamente en la nómina del trabajador medio. No obstante, las cotizaciones a la Seguridad Social se pueden considerar un impuesto más ya que al cotizar para un fondo común del que se pagan las pensiones de los jubilados actuales, no representan un seguro real para el contribuyente actual. Las cotizaciones a la Seguridad Social, como es bien sabido, tienen un tipo único en España. No se trata de un impuesto progresivo como el IRPF. Además no se benefician de deducciones en función del nivel de renta, por ello, incluso para las rentas más bajas, el tipo que se aplica es el tipo máximo de 36,25%. Esto es 29,9% por parte de la empresa y 6,35% por parte del trabajador. No obstante, las cotizaciones tienen un tope máximo: las rentas que sobrepasan los 3.425,7 euros mensuales únicamente pagan hasta este nivel; más allá de los 3.000 euros ya no se cotiza a la Seguridad Social.

En consecuencia, las rentas más elevadas se ven beneficiadas por este sistema. A su vez, la existencia de este techo plantea otro problema: para el empresario sin duda es más barato subir el sueldo a los trabajadores que más ganan que a las rentas más bajas, fomentando así el mileurismo y agudizando cada vez más las posibles diferencias entre las clases sociales.

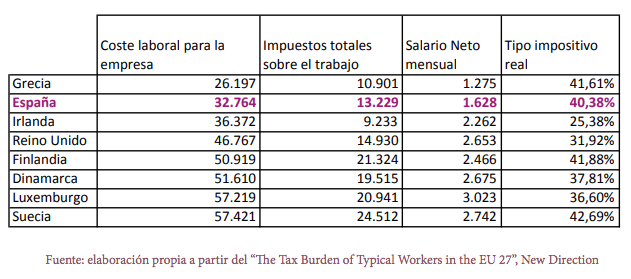

Para analizar la fiscalidad del trabajo se han tenido en cuenta los cinco supuestos anteriores: una persona que gana 14.000 euros, otra que gana 19.000, una renta media de 24.400, un sueldo de 40.000 y otra renta de 100.000 euros. Para cada uno de estos supuestos se ha calculado el impuesto sobre la renta correspondiente, la Seguridad Social que paga la empresa y la Seguridad Social que paga el trabajador. También se ha calculado el coste para la empresa o el sueldo bruto total formado por el sueldo bruto anual del trabajador más las cotizaciones a la Seguridad Social que paga la empresa, como se detalla en la tabla.

Una vez determinado el gravamen total a las rentas del trabajo, formado por el IRPF sumado al total de las cotizaciones a la Seguridad Social, se ha calculado el tipo impositivo real aplicado a cada uno de los cinco supuestos.

Gráfica 5. La fiscalidad del trabajo

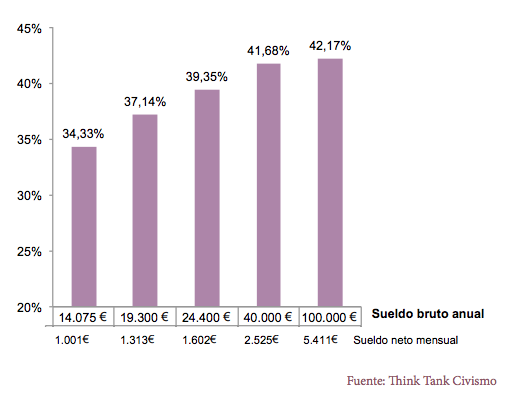

La progresividad en España es inferior a 8 puntos porcentuales

El tipo impositivo real para un mileurista es de 34,33%, el 39% para un sueldo neto de 1.600 euros y 42% para uno de 5.400 euros. Estos resultados revelan que la progresividad en la fiscalidad del trabajo se reduce a tan solo ocho puntos porcentuales. De este modo, de poco sirve que haya CCAA como Navarra que llegan a tener hasta once tramos de renta o que los tipos impositivos vayan desde el 13% (Navarra) hasta el 56% en algunas CCAA, si al final esta diferencia de 43 puntos porcentuales se reduce a un diferencial real de 8 puntos.

Por esta misma razón, diferentes estudios de la OCDE, entre ellos, el Taxing Wages, revelan que más allá de un determinado nivel de ingresos el sistema es regresivo. Es decir, comparativamente, pagan considerablemente más impuestos las rentas bajas y medias que las rentas altas.

Gráfica 6. Tipo impositivo real en función del nivel de renta

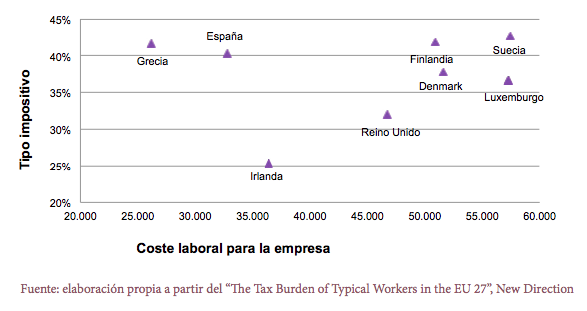

Si analizamos la situación del trabajador medio español en el entorno de la Unión Europea, podemos observar cómo el tipo impositivo aplicado aquí (40,38%) sobre una renta media de 1.600 euros netos, es parecido al que se aplica en países como Suecia o Finlandia. No obstante, cabe destacar una diferencia crucial: el sueldo medio de estos países que viene reflejado en la tabla casi duplica la renta del trabajador en España.

Gráfica 7. La fiscalidad del trabajo en la Unión Europea

Sin embargo, también tenemos el ejemplo de Grecia, que con un nivel de renta inferior al nuestro, aplica un tipo impositivo del 41,6%. En cambio, países como Irlanda o Reino Unido con niveles de renta media superiores a la española, gravan las rentas a unos tipos impositivos mucho más reducidos que los nuestros: 25,38 % y 32% respectivamente.

Una vez más, la fiscalidad española queda en evidencia por gravar las rentas medias y bajas muy por encima del nivel correspondiente. Pero las rentas altas tampoco se libran. Según el último informe Taxation trends in the European Union, España es uno de los países de la Unión Europea en los que el tipo máximo del impuesto sobre la renta es más elevado, un 56%, al mismo nivel que Dinamarca (55,6%) y solo superado por Suecia (56,6%). El tipo máximo del IRPF aplicable en este momento en España es del 56%, aunque no todas las Comunidades Autónomas han optado por subirlo hasta este nivel. En el resto del mundo, según un informe de KPMG de 2012, únicamente Aruba (59%) tiene una tasa máxima impositiva sobre la renta superior a la sueca.

Gráfica 8. Tipo impositivo real

La fiscalidad de los países de la OCDE

En 2012, según el informe de Taxing Wages de la OCDE, la presión fiscal sobre la renta media en España era seis puntos superior a la de los países miembros, situándose en el duodécimo puesto. En el último año, España ha sido el país que más ha subido la presión fiscal sobre las rentas: un 1,42%, por delante de Polonia (1,19%) y Eslovaquia (0,8%). El estudio también analiza la presión fiscal que soportan las parejas con hijos en cada uno de los países en función del nivel de renta. Según este estudio, tras las últimas subidas de tipos impositivos en España, las parejas con hijos y un único sueldo soportan una presión fiscal muy por encima de la media de la OCDE (9,3 puntos) y de Alemania (1,2 puntos).

En los tres últimos años, este grupo de contribuyentes ha sido el más castigado por la subida de impuestos en nuestro país. En el caso de una familia monoparental con hijos y una renta que no llega al 70% del salario medio, la presión tributaria duplica la media de los países desarrollados: 29,9% frente al 16,8% en la media de los países de la OCDE, continuando con la tendencia de los últimos años.

Principios de un buen sistema fiscal

Decía Albert Einstein que la cosa más difícil de comprender en el mundo es el impuesto sobre la renta. No es de extrañar si tenemos en cuenta la forma en la que se diseñan los sistemas impositivos en algunos países. Ya en el siglo XVIII, Adam Smith en “La riqueza de las naciones” trazaba los principios generales para un buen sistema fiscal. En primer lugar, la proporcionalidad: cada persona debería pagar un porcentaje proporcional (no progresivo) de su renta, cumpliendo con la equidad impositiva. Además, los impuestos deberían ser «previsibles»; que no se establecieran de manera arbitraria, evitando las exenciones y deducciones establecidas en función de la fuente de ingresos u otros factores.

El sistema no debería crear incentivos para eludir los impuestos (véase el caso Depardieu) y tiene que ser sencillo para minimizar el coste de recaudación. Según el informe Paying Taxes 2013, en España, una empresa dedica 167 horas al año para pagar impuestos: aproximadamente un mes de trabajo para cumplir con los requisitos fiscales. El estudio revela que reducir la complejidad del sistema impositivo elevaría, de media, el PIB en un cuarto de punto. Suiza y Luxemburgo son los países europeos donde se dedican menos horas para pagar los impuestos: 59 y 63 horas respectivamente, tres veces menos que en España. Un buen sistema se caracteriza también por una presión fiscal que no desincentiva el trabajo y la inversión. Además, tampoco debería fomentar que determinados grupos intenten obtener beneficios fiscales de la mano de los gobernantes.

La Tax Foundation estadounidense también establece una guía sobre las características que debería reunir cualquier impuesto.

Se trata de transparencia, neutralidad y sencillez

Las cotizaciones a la Seguridad Social que paga el empresario y que no aparecen en la nómina del trabajador son el mejor ejemplo de opacidad fiscal. El impuesto de la renta en España, con 11 tramos de renta, tipos impositivos van desde el 13% al 56%, más las deducciones autonómicas y estatales hacen que este gravamen sea el antónimo de la sencillez impositiva. La estabilidad es otra característica importante a respetar, lo cual quiere decir que la política fiscal debería ser coherente y se mantenga a largo plazo. Además los cambios no pueden ser retroactivos como se ha dado el caso en la aplicación del impuesto sobre el patrimonio.

De hecho, los contribuyentes tienen que tener confianza, fiarse de la legislación en vigor cuando firman un contrato o realizan una transacción. El sistema fiscal debería tener bases tributarias amplias, para que los tipos impositivos puedan ser moderados (véase el IVA) y, por último, que no restringa el libre comercio. Si en España se aplicara un único tipo impositivo para el IVA, éste podría estar muy por debajo del 21% actual y además serviría para erradicar el fraude fiscal.

Resumen y conclusiones

La presión fiscal soportada por los contribuyentes en España varía en función del nivel de renta, de los hábitos de consumo y también depende de la Comunidad Autónoma en la que se reside. Por ello, aunque el español trabaja de media hasta el 10 de Mayo para pagar todos sus impuestos y hasta el 3 de Julio si se incluyen las cotizaciones a la Seguridad Social por parte de la empresa, esta media esconde diferencias importantes de una CCAA a otra o de un nivel de renta a otro.

Para el cálculo del Día de la Liberación Fiscal, en vez de tomar el salario medio de cada región, se ha utilizado el patrón nacional con el objeto de crear una guía para el contribuyente: a qué provincia le conviene acudir en el hipotético caso de que le ofrecieran el mismo sueldo. Si sólo se mira el porcentaje de impuestos que se pagan en cada territorio, parecería que aquellos que tienen unas rentas más altas son los que tienen también mayores impuestos, una premisa falsa.

A mismo nivel de renta, con circunstancias personales y hábitos de consumo parecidos, las diferencias de una Comunidad a otra pueden representar hasta 12 días de trabajo. Estas se deben principalmente al Impuesto sobre Bienes Inmuebles, un tributo municipal, que varía mucho de un ayuntamiento a otro. Lo mismo pasa con otro impuesto municipal: el impuesto de circulación que es más elevado en ciudades como San Sebastián, Santander, Valladolid o Palma de Mallorca. En menor medida, el impuesto sobre la renta también influye en la carga fiscal. Navarra y País Vasco son las dos comunidades que han aprovechado su régimen fiscal para gravar las rentas del trabajo por debajo de la media nacional. Otras comunidades, como Madrid o La Rioja por ejemplo, también han utilizado el tramo autonómico del IRPF para rebajar el tipo impositivo a diferentes niveles de renta. En cambio, Cataluña, Andalucía y Asturias han utilizado el impuesto autonómico para castigar las rentas más altas. Las comunidades autónomas también han aplicado diferentes mínimos familiares o deducciones autonómicas que benefician bien a las familias monoparentales con varios hijos a cargo o las familias numerosas.

Otro ejemplo de impuesto que las autonomías han utilizado y que también se ha traducido en diferencias en la carga fiscal, es el llamado céntimo sanitario. Aragón, La Rioja y el País Vasco son las tres autonomías que más se han distanciado de las demás al no aplicar este recargo autonómico a la venta de carburantes. El informe también analiza el día de la Liberación Fiscal para diferentes niveles de renta. Los resultados revelan que hay más de dos meses de diferencia entre un mileurista y un trabajador acomodado. No obstante, si se suman las cotizaciones a la seguridad social pagadas por la empresa, las diferencias de esfuerzo fiscal entre las rentas se reducen a 27 días. Es más, una vez superado cierto umbral de ingresos, el esfuerzo fiscal se reduce, primero por el tema de las cotizaciones a la seguridad social y segundo debido al impuesto sobre el consumo.

El impuesto sobre el consumo, el IVA, es un impuesto que aunque tenga diferentes tipos algunos reducidos, hace que el esfuerzo fiscal de las rentas más bajas que dedican todos sus ingresos al consumo sea mayor que el esfuerzo fiscal de las familias acomodadas ya que estas últimas pueden dedicar parte de su renta al ahorro, y por tanto esa parte no tributa el IVA.

El análisis del esfuerzo fiscal realizado por los contribuyentes de las diferentes comunidades, revela que las autonomías tienen suficientes herramientas fiscales para modificar la carga fiscal soportada por los contribuyentes, bien a través de los impuestos autonómicos o municipales. De esta forma, se fomentaría la competencia fiscal y se podría analizar si un menor/mayor nivel de esfuerzo fiscal puede servir para reactivar la económica o el empleo.

No obstante, en los últimos años, en la coyuntura de la crisis económica, muchas Comunidades Autónomas han utilizado su capacidad de regular sobre determinados impuestos para subir la presión fiscal. No hay que olvidar que CCAA como Navarra o País Vasco, que históricamente han tenido una presión fiscal sobre la renta inferior a la media española, también han gozado de menores tasas de paro. Al analizar la fiscalidad de trabajo se ha visto como la renta media española está gravada al mismo nivel que en Suecia o Finlandia a pesar de que estos países nos duplican el nivel de renta y que las familias más acomodadas tributan en el IRPF al tipo impositivo más elevado del mundo, por detrás únicamente de Aruba y Suecia.

También hemos observado cómo el 60% de los impuestos sobre trabajo están ocultos y no aparecen en la nómina del trabajador, Se trata de las cotizaciones a la Seguridad Social que paga la empresa, un dinero que supone un gasto importante y que llega a influir en el sueldo del trabajador. Además son estas misma cotizaciones, las que tienen un tipo único y un tope máximo que hacen que la progresividad se reduzca de los 43 puntos porcentuales estipulados en el IRPF a un diferencial real de tan sólo 8 puntos.

Así, cuanto más complejo es el sistema fiscal menos sirve para alcanzar el objetivo para el que ha sido diseñado. Por ello, la reforma fiscal tiene que empezar por incluir en el sueldo bruto las cotizaciones a la Seguridad Social por parte del empresario y fusionarlas con las cotizaciones del trabajador para reflejar así la carga fiscal real. En ese caso, el contribuyente estaría trabajando más tiempo para pagar sus impuestos que para sí mismo. El día de la Liberación Fiscal pasaría entonces a ser el 3 de Julio.

Metodología

El Día de la Liberación Fiscal traduce la presión fiscal en el número de días que los contribuyentes necesitan para cubrir sus obligaciones tributarias. En el mundo anglosajón se le conoce como Tax Freedom Day: es la fecha del año en la que una persona ha generado suficientes ingresos para pagar todos sus impuestos. A partir de entonces, deja de trabajar para la Administración y empieza a ganar dinero para sí misma.

El Día de la Liberación Fiscal toma en consideración el impuesto sobre la Renta, las cotizaciones a la Seguridad Social por parte del trabajador y los impuestos directos e indirectos: IVA, Impuesto sobre Bienes Inmuebles, impuestos especiales (sobre alcohol, tabaco, electricidad, hidrocarburos…), el impuesto de circulación, el impuesto sobre las ventas minoristas de determinados hidrocarburos, los Impuesto sobre Transmisiones Patrimoniales (ITP) y Actos Jurídicos Documentados (AJD), etc.

Para calcular el impuesto sobre la renta se han tenido en cuenta las diferentes tablas autonómicas, las reducciones por rentas de trabajo, los mínimos personales y familiares y las diferentes deducciones autonómicas de la cuota íntegra por familia numerosa. Para el cálculo del IBI se han utilizado tres tipologías de viviendas situadas en las capitales de las comunidades autónomas. La asignación a cada usuario (que tiene vivienda en propiedad) de uno de los tres tipos de vivienda se realiza en función del nivel de sus ingresos brutos anuales.

En el caso de no disponer de datos para la capital o de otra ciudad importante de una determinada CCAA se utiliza en cambio la media nacional. Para el Impuesto de Circulación se ha considerado un turismo de entre 12 y 16 caballos fiscales. Para las motocicletas, tanto para las de menos de 500CC como para los de más de 500CC se ha calculado una cuota media. Dado que el impuesto de circulación es un impuesto municipal para cada comunidad se ha tomado en consideración el impuesto aplicado en la capital de la región. En el caso de la cerveza, se ha utilizado como unidad una de 330 ml, con un grado alcohólico volumétrico superior a 2,8% vol. y un grado Plato inferior a 11.

Con respecto al impuesto sobre el alcohol, se ha tomado como unidad estándar una copa de 20 g de alcohol puro. En el impuesto sobre las labores de tabaco, se ha utilizado, en vez del precio máximo de venta al público por cada marca, el precio medio de venta de los cigarrillos. Para calcular dicha media se han utilizado las estadísticas del Comisionado para el Mercado de Tabacos del Ministerio de Economía y Hacienda.

En el impuesto sobre hidrocarburos, se distingue entre gasolina y gasóleo. Se ha tomado el precio medio de venta en España. También se ha tenido en cuenta el tipo autonómico.

Para el IVA, se calculan primero los gastos que repercuten IVA. El IVA soportado se calcula de forma diferenciada en función del nivel de renta, a partir de la distribución del gasto de los hogares por grupos de gasto y tipo impositivo.

Para determinar el día de la Liberación Fiscal en cada CCAA se ha considerado una persona casada, con un hijo a cargo de los dos progenitores y con unos ingresos brutos de 24.400 €. El contribuyente consigue ahorrar al año 1000€, tiene vivienda en propiedad y coche, de modo que se gasta en gasolina 200 € al mes. Además, fuma medio paquete de cigarrillos y toma 7 cervezas y dos copas a la semana. Los recibos mensuales de electricidad alcanzan 50€.

Para determinar el día de la Liberación Fiscal para España se ha calculado la media aritmética de lo que un contribuyente que gana 24.400 € (el salario medio en España) en la situación arriba mencionada pagaría en cada una de las comunidades autónomas. En cuanto a los resultados, el día de la Liberación Fiscal se ha calculado considerando únicamente las cotizaciones la Seguridad Social por parte del trabajador.

No obstante, una vez introducida la contribución a la Seguridad Social por parte de la empresa, la Liberación Fiscal se retrasa de forma significativa, hasta mediados del año.

Bibliografía

European Comission (2013), “Taxation trends in the European Union”, Eurostat Statistical Books

James Rogers & Cécile Philippe (2013) “The Tax Burden of Typical Workers in the EU 27”, New Direction

KPMG International (2012). “KPMG’s Individual Income Tax and Social Security Rate Survey 2012”

OECD (2012), “Taxing Wages 2011”, OECD Publishing. Paturot, D., K. Mellbye and B. Brys (2013), “Average Personal Income Tax Rate and Tax Wedge Progression in OECD Countries”, OECD Taxation Working Papers, No. 15, OECD Publishing.

PWC (2013), Paying Taxes 2013

Torres, C., K. Mellbye and B. Brys (2012), “Trends in Personal Income Tax and Employee Social Security Contribution Schedules”, OECD Taxation Working Papers, No. 12, OECD Publishing.